果たして自分の老後はお金が足りるか心配ですよね。

そんなときに衝撃のニュースが報道されました。

老後に「2000万円が不足」とした金融庁に高まる批判と社会不安 出典:BUZZ FEED NEWS

さとる

ん!?…なんだこのニュースは?

金融庁が老後に2000万円必要という試算だって??

そんなお金、どこにあるっていうんだー!

TJ

そこのお兄さん、その情報、ちょっと間違ってますよ。

投資マニア兼FP(ファイナンシャルプランナー)。

余剰金はほぼ100%投資に回している。

さとる

え…

というか、だれ!?

TJ

あ、ビックリさせてしまってすみません。私、投資マニアのTJでございます。

趣味は投資です。

普段は身を削って投資をして、本当にいいと思ったものを皆さんにお届けするのが最近のマイブームです。

さとる

はぁ。

(なんか怪しいな??)

TJ

ところでお兄さん。

金融庁が老後に2000万円必要だと言っていることは本当だと思いますか?

さとる

まあ、あの金融庁が言っているから間違いはないんじゃないかと。

(さっさと出て行ってくれないかな)

TJ

それは半分合っていて、半分間違っていますよ。

老後に2000万円必要なのは、今まさに老後を迎える世代の話なのです。

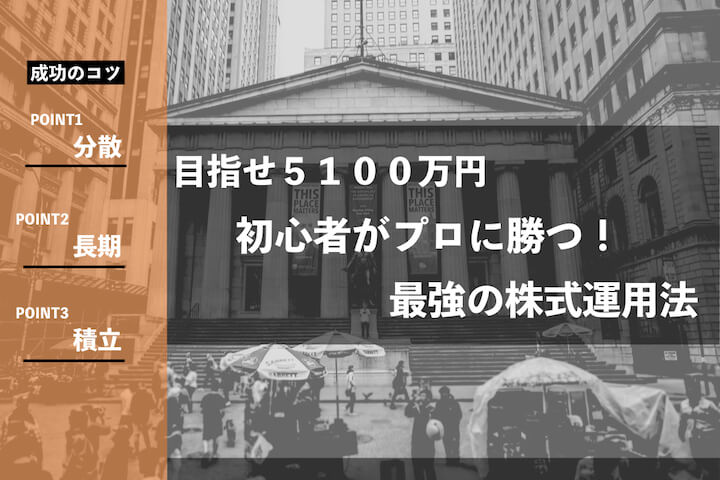

これから数十年先に老後を迎える我々は、5100万円(あれば退職金含む)準備する必要があります。

さとる

令和最大の衝撃!!

TJ

この問題を解決するには資産運用しかありません。

特に株での資産運用はコツさえ知っていれば、初心者でもプロに勝つことができます!

例えば、このようなイメージです。

出典:三菱UFJ国際投信

さとる

これはスゴイ!

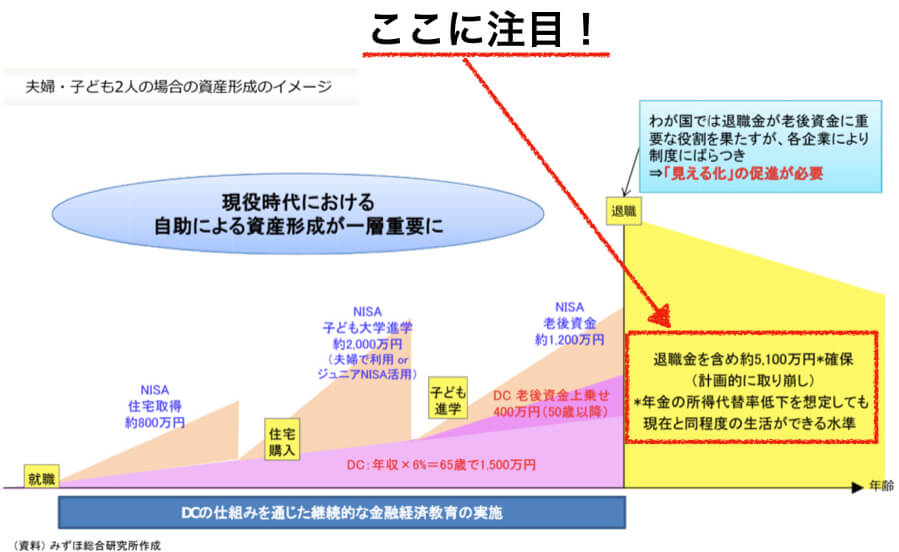

100万円で始めて、月5万円の積立で30年後に4600万円かぁ…

(知りたいけど、このパターンは高額請求されるんじゃないか?)

TJ

今ならカルパス※3個でその秘訣を教えますよ?

※駄菓子屋で売っている、セミドライソーセージ。

つまみに最高のやつ。1個10円。

さとる

(と思ったらカルパス3個かよ!安いやつだな)

そんなのでいいんですか?今すぐ持ってきますので、教えてください!

1分後…

TJ

カルパス、うまー!

株で資産を増やす秘訣は、できるだけ早く投資を始めて、分散、分散、ひたすら分散だ!

このページの目次

先ほど、これから数十年後に老後を迎える人たちはリタイアまでに5100万円もの備えが必要であると述べました。

サラリーマンの生涯給与は2億円程度ですが、税金等を引かれた実質の手取りは1億6000万円程度とも言われています。

この手取りの中から5100万円貯めるとなると、毎月手取りの3割以上を貯金し続ける必要があります。

さとる

3割以上も貯金!?そんなの到底ムリだよ!

この難しい問題を解決する方法は、

くらいしかありません。

この中で誰にでもできることは、「資産運用する」の一択になります。

では、資産運用することを考えたときに何を買うのが良いでしょうか?

その答えは、株式です。

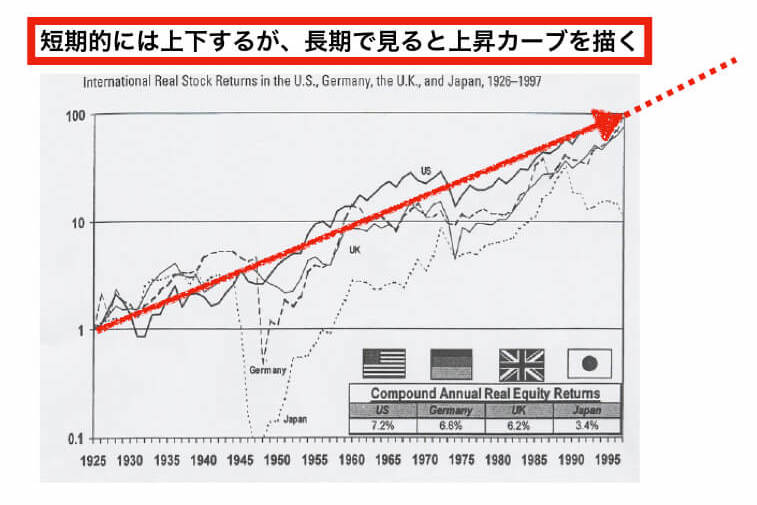

株式は短い期間で見ると価格が上下しますが、長い目で見ると世界経済の成長とともに価値は上がっています。

引用:かんたん株式会社

また、参加者が多いことから、売買したいときにすぐ取引できます(専門用語で流動性が高いと言います)。

不動産投資に比べて少額で始められることも株式で資産運用するメリットです。

TJ

これが資産運用が初めての人に株式がオススメな理由です。

さとる

株式での資産運用がいいのはわかったんだけど、そもそも株って何者?

会社が事業(社会へのサービス提供)を行いたいと思ったときに、手元にお金がないと何もできません。

そこで、他の企業や一般人から必要なお金を借ります。

お金を貸した人は対価として会社のオーナー権を手にすることができます。

このオーナー権が株式です。株式を持っていることにより、会社が事業で儲けた利益の一部を受け取る権利が発生します。

TJ

利益の還元は必ずしもお金(配当金)とは限らないんだ。

会社によっては自社商品を株を持っている人にプレゼントする場合もあるよ(株主優待)。

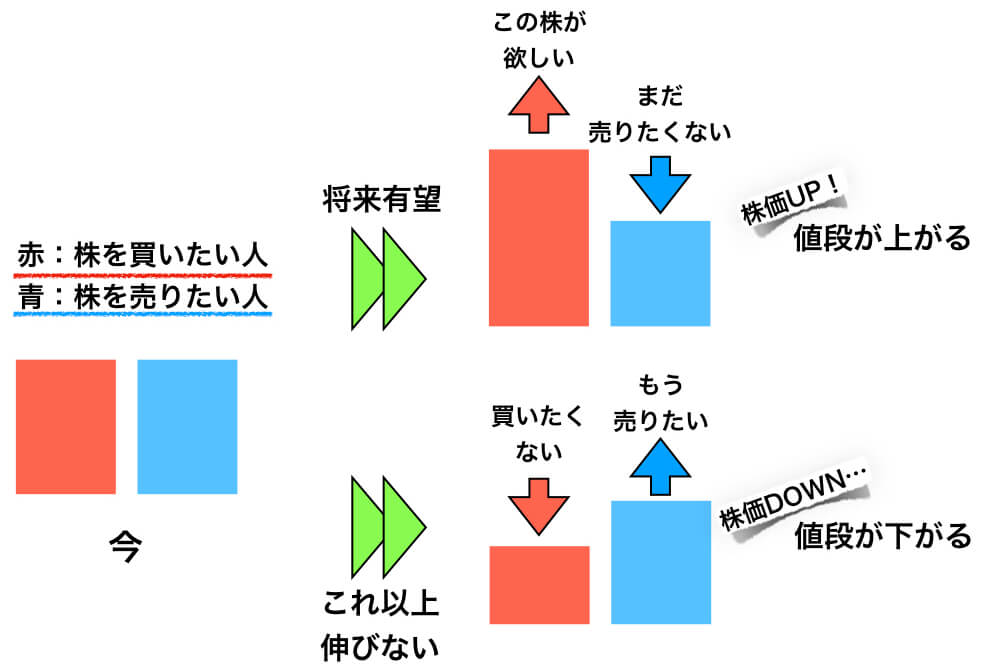

みんながある会社の事業に将来性を感じると、今よりも多くの配当金がもらえることを期待します。

すると、株を買いたい人が増える一方、すでに株を持っている人は今は株を売りたくないと思うワケです。

つまり、株式の値段(株価)が上がります。

逆に会社に将来性を感じなければ、株価は下がります。

これが株の値段が上下する理由です。

さとる

なるほど!なんか人気投票みたいだね。

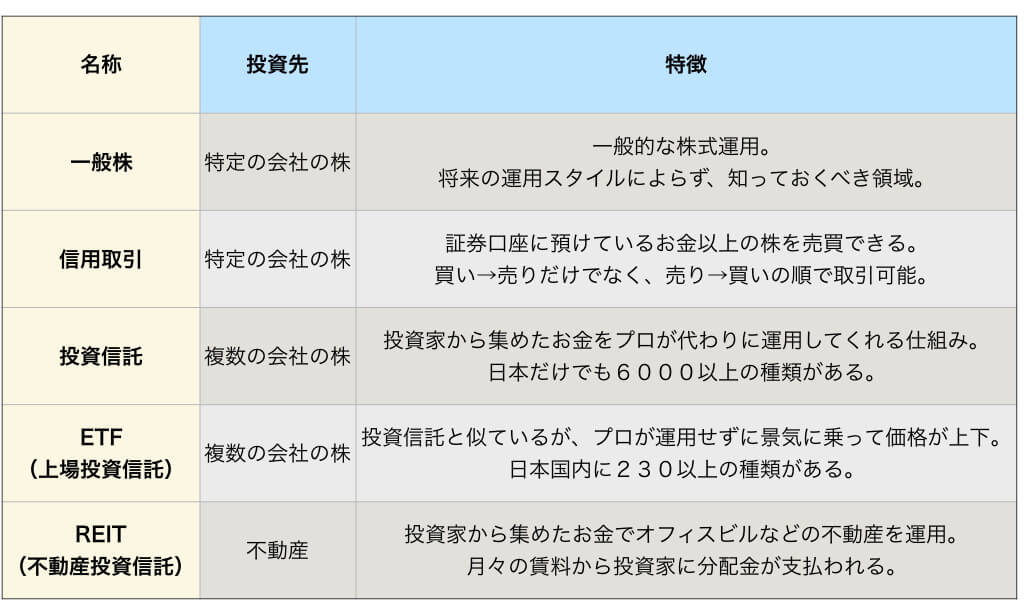

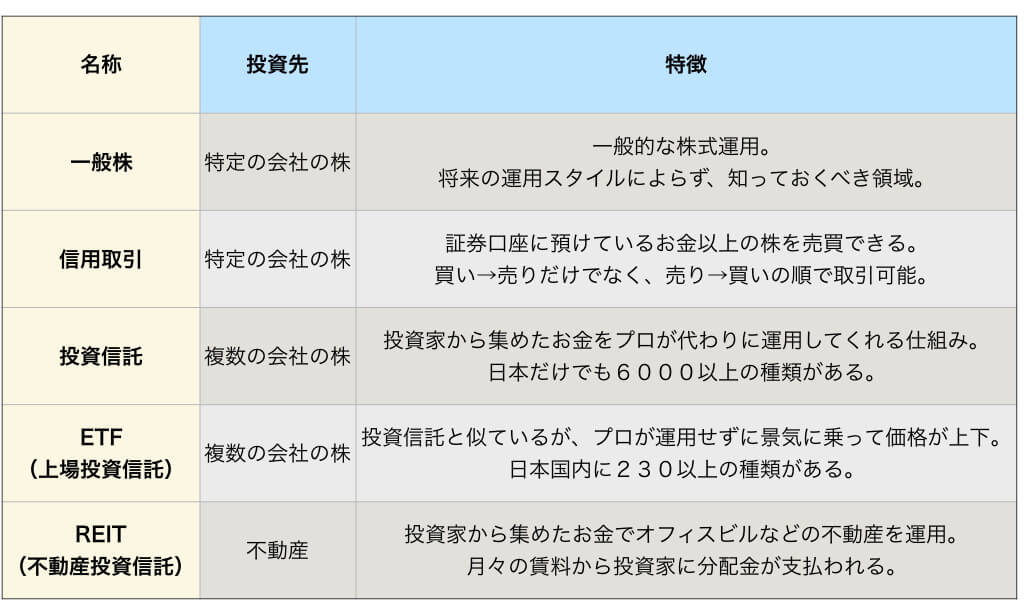

「株」というと、ある特定の会社の株を売買することをイメージするかもしれませんが、ざっと以下のようなものがあります。

これ以外にもたくさんありますが、この表に記載したものを知っておけばひとまず十分です。

投資をしていく中で自分なりのスタイルが出来上がってきますので、都度必要な知識を身につけましょう!

TJ

さて、復習になるけど、株で利益を上げるにはどのような方法があるかは分かった?

さとる

ええと、安く買った株を高く売ることと、配当金。それと株主優待かな?

TJ

おお、素晴らしい!その通り!!

それで、お金を増やすにはどれが一番いいかは分かる?

さとる

安く買った株を高く売ることかな…?

自信はないけど。

TJ

いや、正解だよ!自分に自信を持って!

資産を増やすという意味で配当金や株主優待を狙うよりも価格差を狙った方が賢明だよ。

では、どうやったら値段が上がりそうな株を見つけられるかな?

さとる

うーん…。プロがこれから伸びるって言っているモノ?

TJ

50点!実はプロでも会社の業績や株価をピタリと当てるのは不可能なんだ。

さとる

え?それじゃあ誰も利益を上げられないじゃない!

TJ

業績や株価のピタリ賞は不可能だけど、プロは「勝った時の利益>負けた時の損失」だからトータルでは利益を上げているんだ。

さとる

なるほど、プロは勝率が違うのか。

そうしたら僕たち素人には株で勝ち目がないのでは?

TJ

いや、そうとも限らないんだ。

確かに、ある1つの会社についての株価はある程度プロの方が正確に予想できるよ。

というのもプロには豊富な経験・知識、あらゆる情報筋からの情報があるからね。

さとる

やっぱり勝ち目がないんじゃ…

TJ

なにもプロと同じ土俵で戦う必要はないよ。

それがどういうことかというと、色々な意味で分散して時間をかけて投資すればプロ顔負けの運用が可能になるんだ。

さとる

ん?どういう意味?

TJ

プロでも個別の会社の株価は予測不可能だから、複数の会社の株を買って、時間をかけてトータルで利益を上げればいいんだよ。

我々個人投資家は目標までの時間(多くは退職前後)にゆとりがあるので、勝率が高い長期戦略で戦うことが可能なんだ!

「個別株で運用」対「複数会社の株をまとめて運用」

は勝率から「複数会社の株をまとめて運用」が勝ち!

TJ

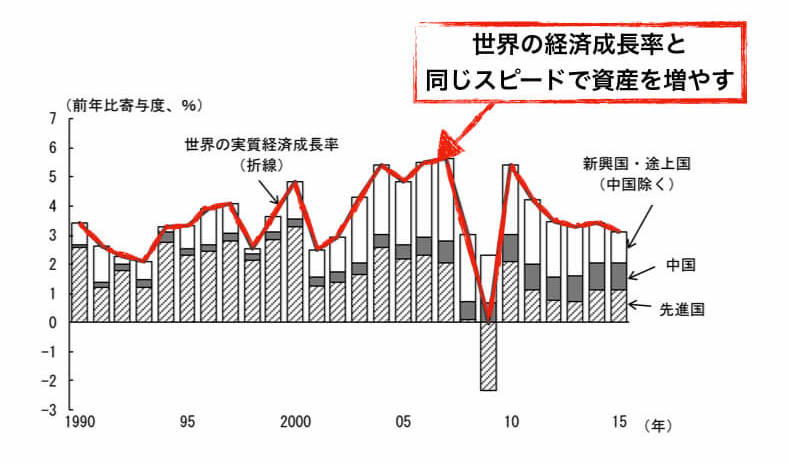

具体的には、「投資先、通貨、時間」を分散すればするほど、安定して誰でもある一定水準まで利益を上げられるようになるんだ。

さとる

ある一定の水準というのは?

TJ

世界の経済成長率である年率3%でことだよ。

資産を株だけで運用するなら、年率5%が目安かな。

引用:内閣府

さとる

年5%?少なくない?

TJ

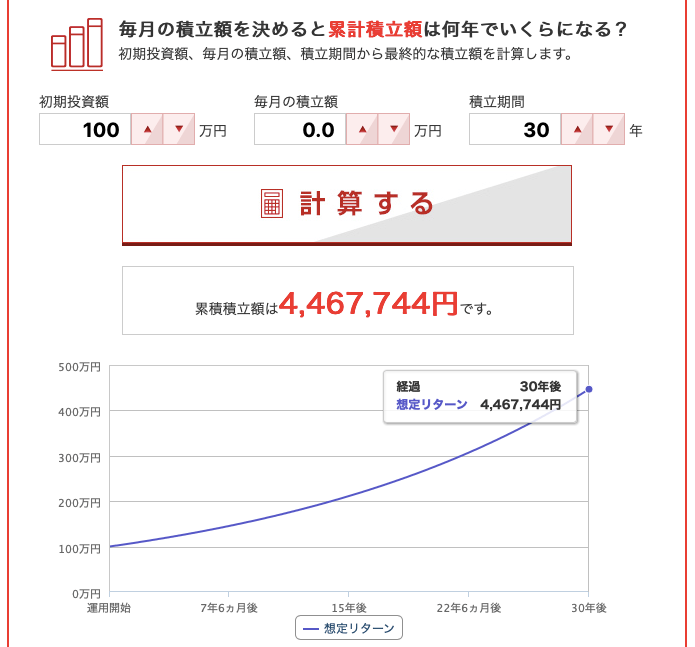

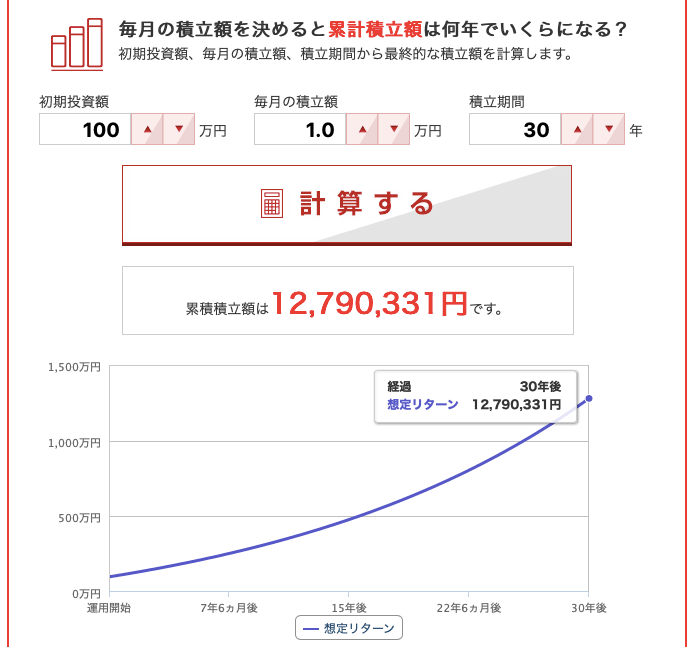

いやいや、何を言っているんだ!年5%の効果を見てよ。

下のグラフは元本100万円で利回り5%を30年続けた場合の結果だよ。

出典:三菱UFJ国際投信

さとる

30年で4.5倍!

TJ

同じ条件で日本の銀行で定期預金(年利0.01%)しても30年後に3000円しか増えないから大違いだね。

しかも、このケースでは途中で追加投資をしていないから、月々積立を行うとさらに増えるよ!

例えば元本100万円、毎月の積立金1万円を利回り5%で30年続けた場合の結果は…?

出典:三菱UFJ国際投信

さとる

1279万円!!これは大きい!

これはすぐに始めないと損な気がしてきたぞ。

それで、どうやって分散すればいいの?

TJ

やっと年利5%のスゴさがわかってきたみたいだね。

カルパスをくれた心優しい君に分散の仕方を教えよう!

まずは投資先の分散です。

普通、株で資産運用というと個別の会社の株を売買することをイメージするかと思います。

ですが、これでは先ほども説明したように、プロに負けてしまいます。

そこで個別の会社の株を買わずに、市場全体に投資できるETF(上場投資信託)を買います。

すると、ETFに含まれている会社の株を少しづつ持っているのと同じになります。

さとる

ETF!さっきの表にあった気がするぞ。

ETFとは投資信託と似ており、複数の会社の株を集めたものですが、投資家から集めたお金をプロが運用しません。

景気の波に乗って価格が上下します。

日本のETFでメジャーなものとして、日経225連動型上場投資信託(証券コード:1321)あります。

これは、日本を代表する企業225社を集めた商品です。

つまり、日本の主要な会社全部に投資するのと同じということです!

しかも信託報酬(運用手数料)が年間0.22%と低く、長期運用にはもってこいです。

さとる

なんで運用手数料が低いの?

TJ

お、いい質問だねー。

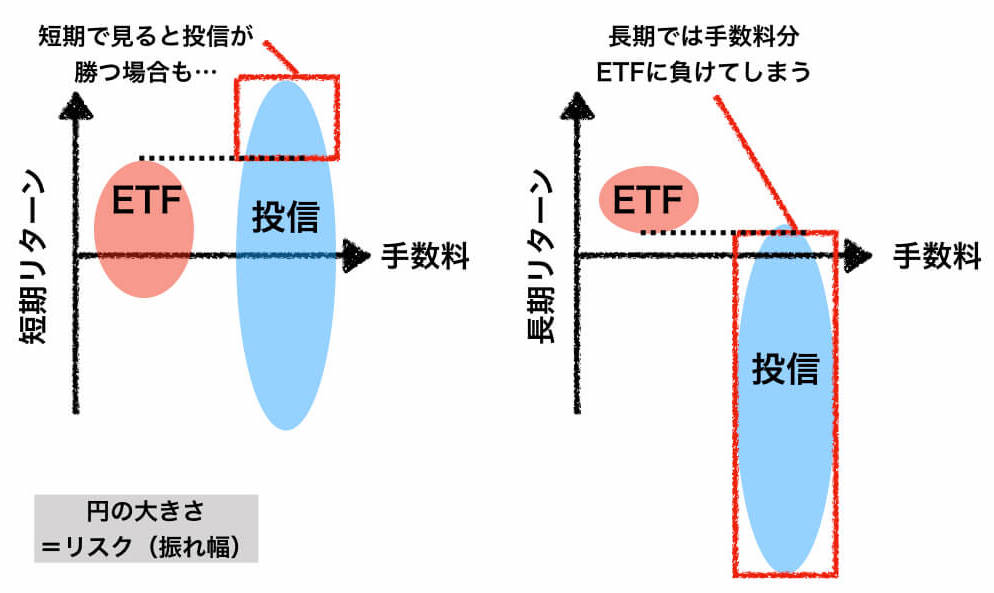

ETFは集まった資金で機械的に株を買い進めるのに対して、普通の投資信託(以下、投信)はプロが目利きを行なって、株の入れ替えを行います。

正しい判断を行うには時間をかけた調査が必要で、その時のコスト(主に人件費や売買手数料)がかなりかかるため運用手数料が高くなりがちです。

なので年2%の手数料が必要なものもあります。

さとる

年2%!

TJ

それだけ高いと、世界の経済成長と同じ年5%の資産増加を目標にした場合には、手数料を考慮して年7%も増やす必要があるんだ。

短期的に見るとETFよりも投信の方がパフォーマンスが優れることがありますが、投資で年2%投資成績を良くし続けるのは至難の技です。

コストの影響で、長期的に見るとほとんどの投信はETFの投資成績に勝てないという事実があります。

したがって、無理に抵抗せず、世界経済の成長という大きな波に乗ることで資産を多く増やすことができます。

TJ

わかりやすいように野球でいうと、ETF=継続してヒットを打てる人、投信=ホームランを狙う(けど三振する)人かな。

チームメイトがETFばかりであれば、点を取り続けられて試合に勝つ確率が高まるよね?

さとる

でもなんで、証券会社や銀行の人は投資信託を勧めてくるの?

TJ

それは投資信託を売ると、儲かるからだよ。

悪い言い方をすると、日本では投資の教育が行われないから、無知につけこんでお金儲けしているんだ。

さとる

キエェェェー…!

TJ

そういう人が減って欲しいから、投資の布教活動をしているんだ。

「投資信託」対「ETF」

は手数料から「ETF」が勝ち!

つまり「個別株」「投資信託」よりも「ETF」が初心者でも資産を増やしやすい方法!

TJ

あ、忘れてた。 私TJは日本が大好きだけど、これから先、日本の企業だけに投資するのは良くないと思うよ。

さとる

え、なんで?

TJ

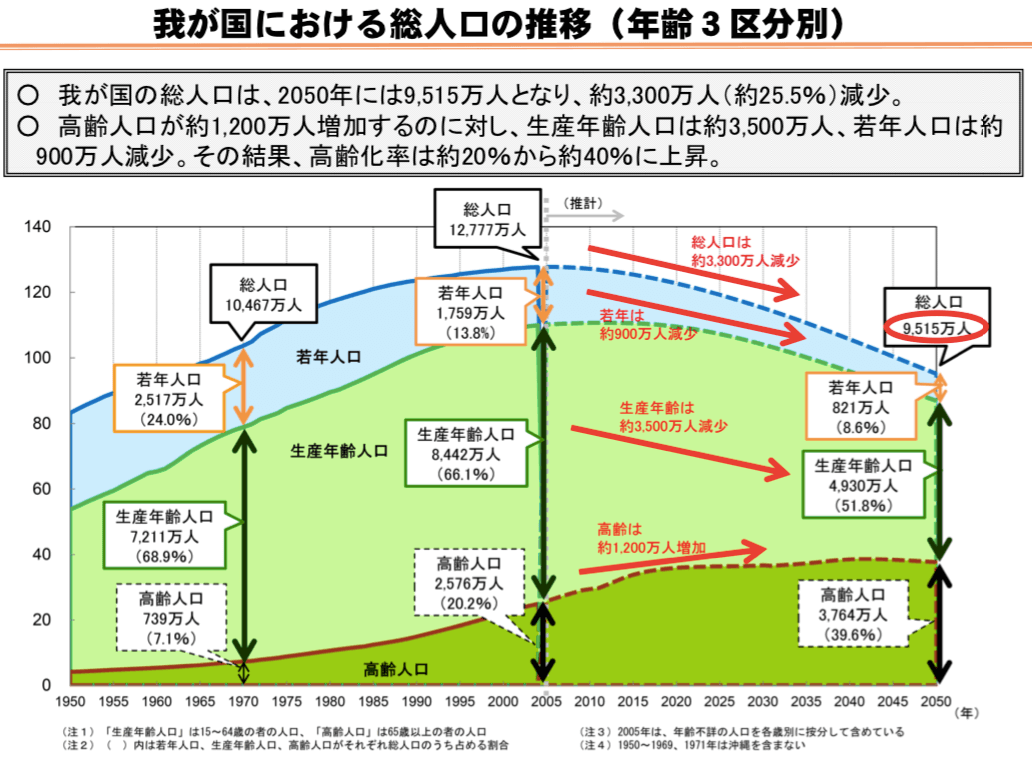

それは、将来の日本は人口が減って、大きな成長は見込めないから。

なんと2050年には25%も人口が減ってしまうという予測が出ているよ。

ちなみに、人口予測というのはかなり精度が高い予測だから、おそらくこの通りになると思うよ。

出典:総務省資料

さとる

うわ!人口が減っているだけじゃなく、高齢化も一気に進んでる!

こんな状態では経済成長は見込めない…

TJ

なので私は世界全体に分散投資できるETFの保有をオススメします。

カルパス、うまー!

→世界47カ国、8000社の株に分散

→世界45カ国以上、2500社の株に分散

→新興国全体に分散

→アメリカのハイテク株を集めたもの

→全世界の債券を1まとめにしたもの

投資先と同じで、投資する通貨も分散しておいたほうが良いでしょう。

日本円だけで運用していると、万が一日本が経済破綻した時に円の価値が暴落し、大きな損失を被ってしまいます。

分散先としては世界の基軸通貨であるドルは必須です。

ドル以外でも外貨を持っていた方が無難ですが、円やドル以外で株を買えるケースが少ないので、FX口座を作り「スワップ金利」での運用がいいかと思います。

○FXを活用したスワップ金利での運用

最後に忘れてはいけないのが時間の分散です。

簡単にいうと、一定額の積立(定期的な買い付け)をしましょうということです。

例えば手元に100万円あって、これを運用しようと思った場合、いきなり一括で100万円投資しないようにしましょう。

一括で投資すると、大きな事件があった時に損失が大きくなってしまい、投資を続けられなくなってしまう恐れがあるからです。

さとる

確かに投資を始めた瞬間にリーマンショックが起きたら気持ち的に耐えられないかも…

もし一定額の買付を続けていれば、リーマンショックが起こった時にはたくさん株が買えることになります。

すると、景気が元の調子に戻ってきた頃には大きなプラスになっている可能性が大いにあります。

経済は波打ちながら上昇カーブを描いていくのが基本的な動きなので、正しい株を積立投資すればプロに勝つことでさえ可能です。

手動での積立が手間と思う方は自動定期買付サービスがある証券会社を選ぶと良いでしょう。

TJは投資が趣味なので全然苦ではないのですが…

その他にもETFを運用している会社を分散させたり、配偶者や家族がいるのであれば各個人で口座を作ることもいいかと思います。

長くなってしまうので、この記事では扱いませんが、そもそも日本以外で投資口座を作ることも手段の1つです。

ひたすら分散、分散、分散です。

ただ、あまりに分散しすぎて管理できなくなるのは元も子もありませんので、あくまでできる範囲で結構です。

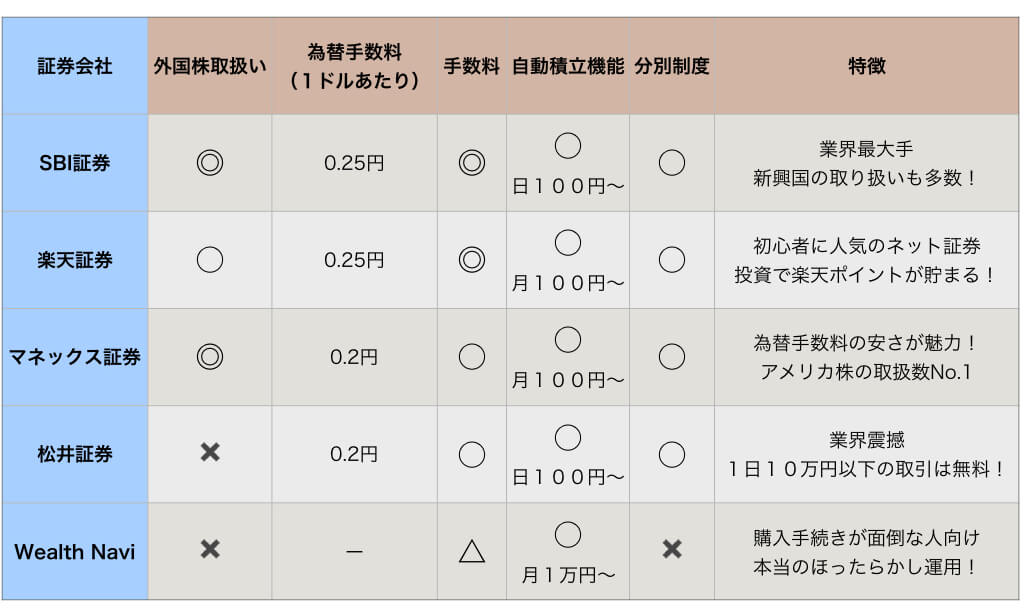

長期分散投資に向いているのは以下のような条件を持った証券会社です。

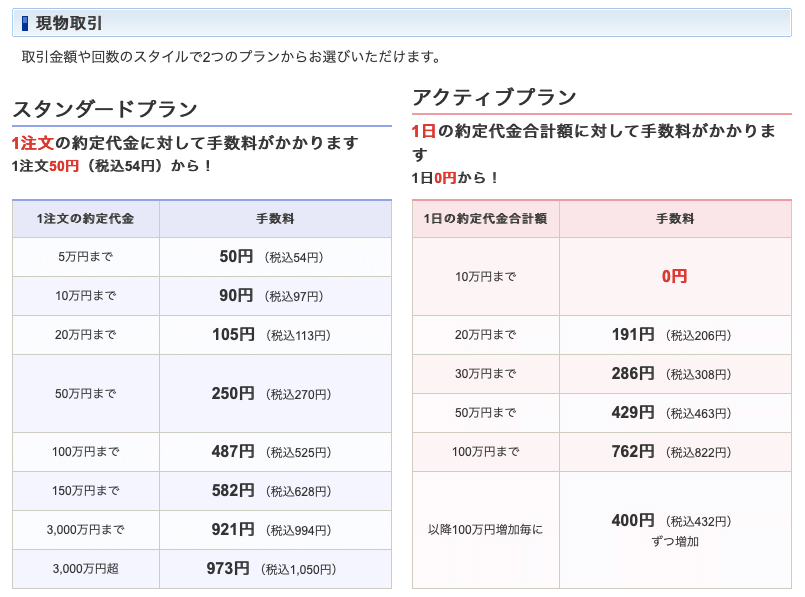

コストはボディブローのようにじわじわ効いてくるので、長期運用をするなら可能な限り安い方がいいです。

ETFで発生するコストは主に売買手数料、運用経費と信託報酬です。

ドル等の外貨で取引するのであれば、為替手数料もかかります。

TJ

税金もコストだけど、NISAやiDeCoといった非課税制度を使わない限り0にはなりません。

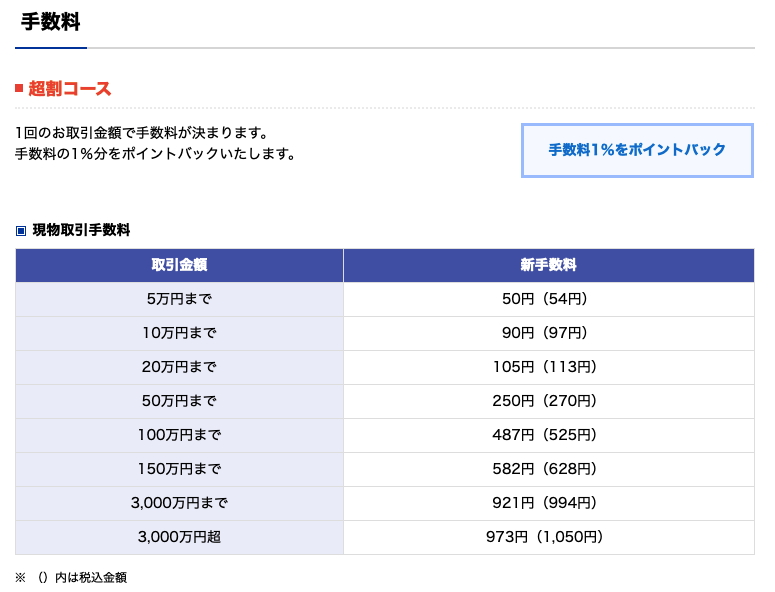

①売買手数料

証券会社によってまちまちですが、売買手数料はネット証券の方が圧倒的に有利です。

ネット証券と大手証券会社の手数料比較(50万円分の日本株購入の場合)

理由は簡単で、実店舗の有無や人件費が違うからです。

大手証券会社では運用についてアドバイスをもらうことができますが、果たしてそのサービスは必要でしょうか?

自分の人生を人任せでいいとも思いませんし、この記事の中でも述べましたが、ETFを活用した分散投資を心がけていれば、誰でもプロ顔負けの成果を出せます。

残念ながら、私は単なる売買にコストをかけたいとは思いません。

②運用経費

運用経費というのはETFを運用している会社に支払うコストで、これは0にできません。

ですが、非常に重要なコストです。その理由は、運用経費率が高いETFは長期投資に向かないからです。

TJ

TJは投資信託も含め、年0.5%以上経費がかかるようなものには投資していません。

カルパスうまー!

③信託報酬、為替手数料

ETFを直接買うのか間接的に買うのかでもコストは変わってきます。

直接ETFを買うには、ドルを用意する必要があるため、為替手数料がかかります。

日本で投資するには、間接的に買う方が楽ですが、その分信託報酬がかかってくるのでコストは重くなります。

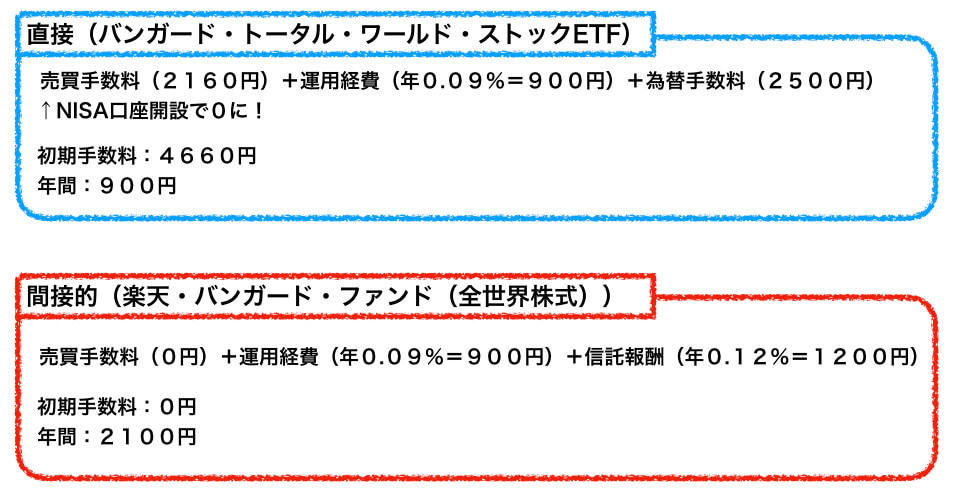

例えば、本記事でもオススメしている「バンガード・トータル・ワールド・ストックETF【コード:VT】」の場合、具体的なトータルコストは以下のようになります。

※楽天証券で100万円を一括投資のケース(1ドル=100円)

さとる

だいたいこんなコストになるんだ…そう考えると、普通の投信の年間2%の手数料ってとんでもなく高いね!

選んだ証券会社が自分が立てた戦略に合っているかも非常に重要です。

米ドルでの運用を基本と考えているのであれば、ドルで買える商品が多いことはもちろん、為替手数料が安いかもチェックする必要があります。

新興国にも投資したいのであれば、日本国内の証券会社で扱っているところは多くないので、限られてきます。

他にも毎月の積立額が小さいと有利な証券会社、逆に積立額が大きいと有利な会社もあります。

投資を始める前に、ぜひ現状の家計を知り、何歳までにいくら欲しいのか明確化するようにしましょう。

すると、どういう資産をどれくらいのペースで買うかが自然に決まってきます。

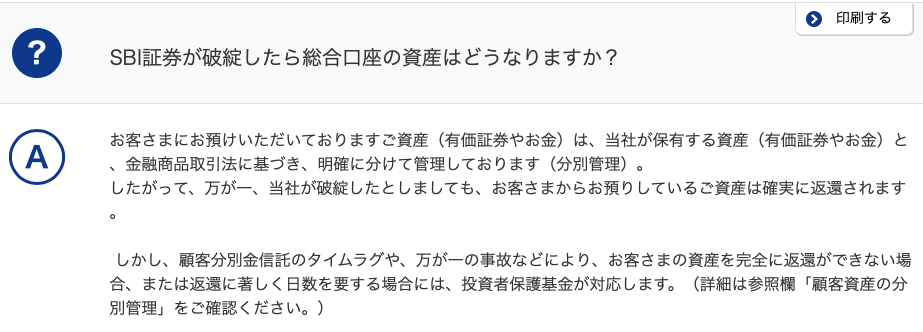

せっかく長期の積立を続けていこうと思っても、取引している証券会社が倒産してしまっては元も子もありません。

そのためにも、証券会社の口座開設数や業績もチェックするようにしましょう。

もし仮に倒産してしまっても、投資家の資金は別会社で保管される制度(分別管理制度)が導入されていれば、ひとまず安心です。

ただし、あまりにも損失が大きい場合は全額返ってくるとも限りません。

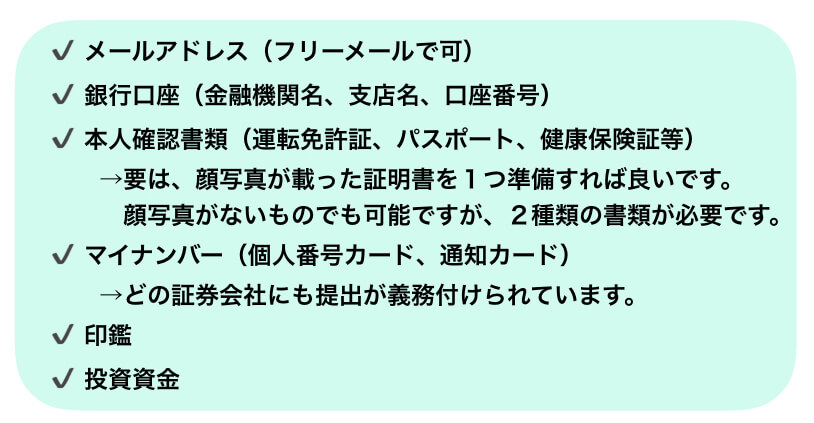

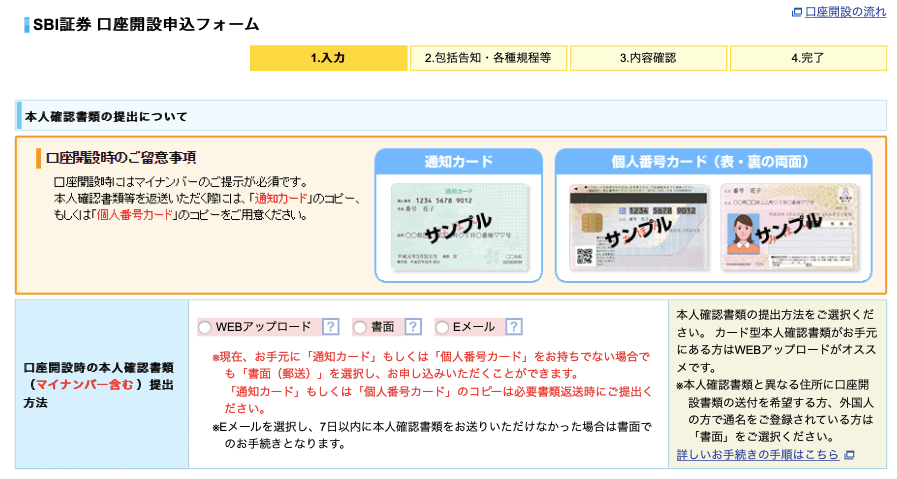

口座開設に必要なものは以下のものです。

これらの書類はインターネット経由でアップロードするか書類を取り寄せて提出すればOKです。

20歳以上の日本在住者で証券会社に勤めていなければ口座開設できます。

「証券会社の口座開設」と聞くと何となくスゴいことをしている気分ですが、実際はとても簡単です。

銀行に口座開設するのとほとんど変わりません。

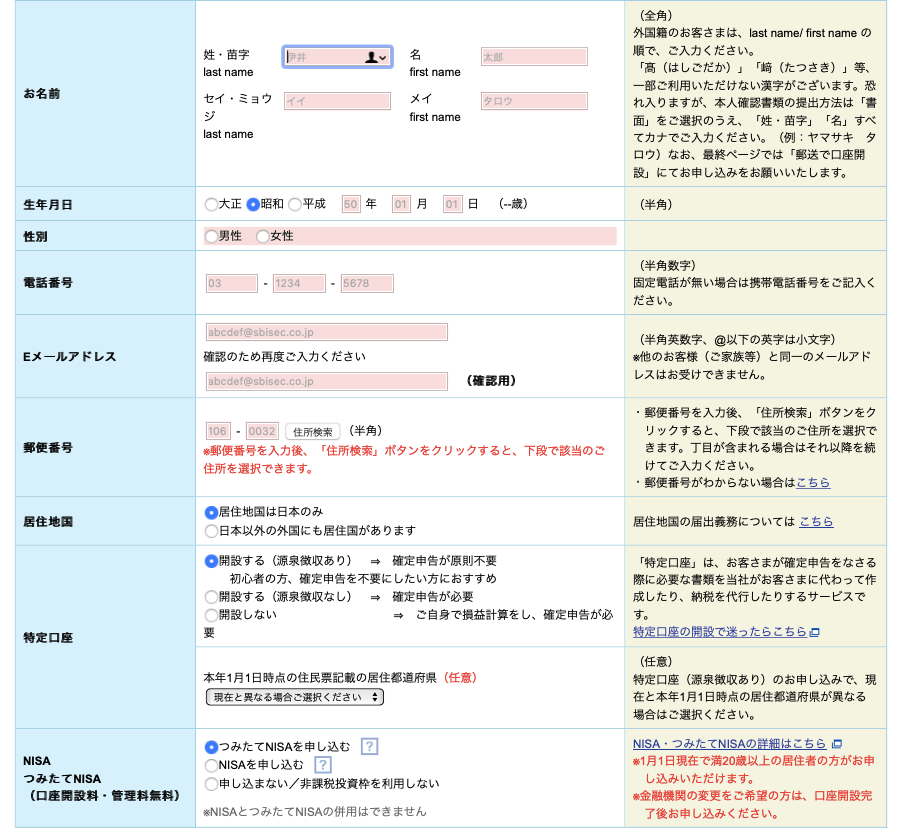

画像の情報に加え「暴力団でないか?」「上場会社に勤めているか?」等の質問に回答します。

後は書類が郵送されてくるので、捺印、返送すれば終わりです。

さとる

これだけ?思ったより簡単!

以上の点を踏まえて、筆者おすすめの証券会社を紹介します。

海外株式は9カ国も扱っており、新興国に投資したいという方にもおすすめです。

売買手数料は業界最安級です。

SBI証券で口座開設するメリットは、SBIグループの規模をうまく使えることです。

SBIグループは証券業以外にもFX業(外貨両替)も行なっています。

証券会社で外貨取引を行うことを考えた時に、大きなコストとなっているのが為替手数料です。

多くの証券会社では円からドルに交換すると、片道20〜25銭もかかってしまいます。

FXを知っている筆者からすると、100万円あたり手数料が2000円以上もかかってしまうのは非常に抵抗があります。

そこでSBI FX α※の出番です。SBI FX αでは為替手数料が、わずか0.5銭です。

※住信SBIネット銀行とSBI FX αの利用申し込みが別途必要です。

TJ

為替コストが1/50!このインパクトはかなり大きい!

さらにさらに、SBI証券でNISA口座を開いていれば、米国ETFの購入手数料も無料になります。

これだけメリットを書いていると、デメリットが気になるかと思いますが、正直あまり非の打ち所がないです。

あるとすれば、HPの説明が少々回りくどい(わかりにくい?)と思うことくらいです。

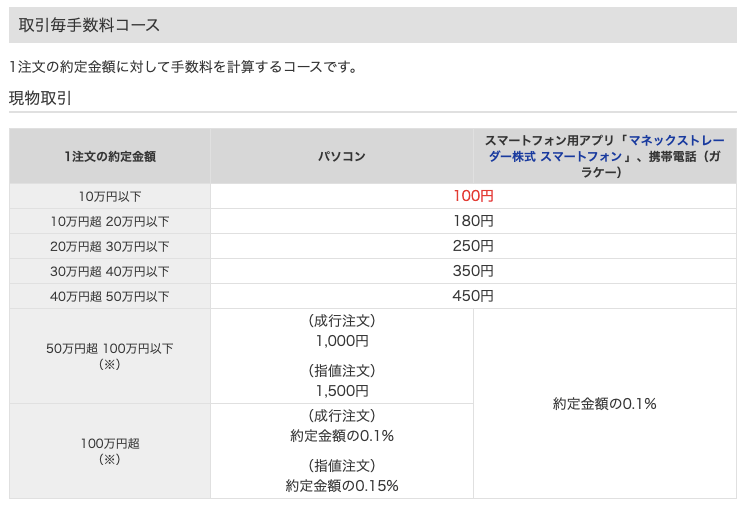

口座開設数はネット証券で2位で、売買手数料は業界最安級です。

しかも、手数料の1%を楽天ポイントでもらうことができます。

楽天証券を使う最大のメリットは毎日積立を行い、ポイントを大量にもらい、そのポイントを再投資することにあると考えます。

楽天カード(クレジットカード)での積立も可能です(もちろんポイントももらえます)。

デメリットとしては、楽天グループのサービスを使っていない人にとってはポイントをもらっても嬉しくないことです。

マネーブリッジ(自動入出金時に楽天証券と楽天銀行に0万円残す)設定を行う

1ヶ月あたり20営業日だとして毎日200円積立を行うと、月々4000円。

に対して上記条件を全て満たすと、1日6ポイント、年間1440ポイント貯まります。

ポイント還元率を計算すると3%にもなります!つまり投資効率を3%あげるのと同じ効果が得られます。

※ポイント加算の対象は1日15銘柄までなので、最大で月間900ポイント貯まります。

【追記】

残念ながら、この方法はルール改定により2019年6月24日以降使えなくなってしまいました。

今後は楽天カードを使うことによる1%のポイント還元(月の上限5万円分)を狙っていきましょう!

マネックス証券はネット証券中で口座開設数第3位の大手です。

外国株の取り扱いも多く、米国株、中国株の取り扱いはダントツで業界No.1です。

他証券では売買できない銘柄が数多くあるので、投資マニアのTJには見ているだけで楽しめます。

ですが、外国株取引で使うツール(トレードステーション)は使いにくいと感じるので、是非とも改善してほしいポイントです。

1回あたりの取引が高額になると、ネット証券の中では手数料が割高になることがデメリットです。

ただし、1人1つまで持てるNISA口座をマネックス証券で開くことにより、国内株はもちろんのこと、海外株の購入手数料が実質無料(キャッシュバック)になります!

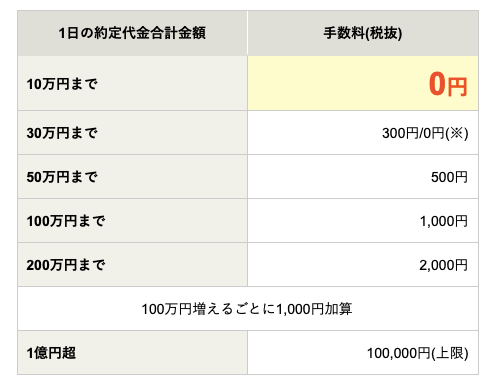

松井証券は創業から100年近く経っており、隠れた(?)大手証券会社です。

特徴はなんといっても手数料体系です。

他の証券会社は1売買ごとに手数料がかかりますが、松井証券は1日の売買金額によって手数料が変わってきます。

1日あたりの売買が10万円以下であれば、手数料が0です!

つまり、毎月(または毎日)の積立額が10万円以下にすれば手数料がかかりません。

1回1回の手数料は小さいですが、数十年続けた時にこの小さな差が大きな差になります。

ちなみに積立は毎日100円〜可能です。

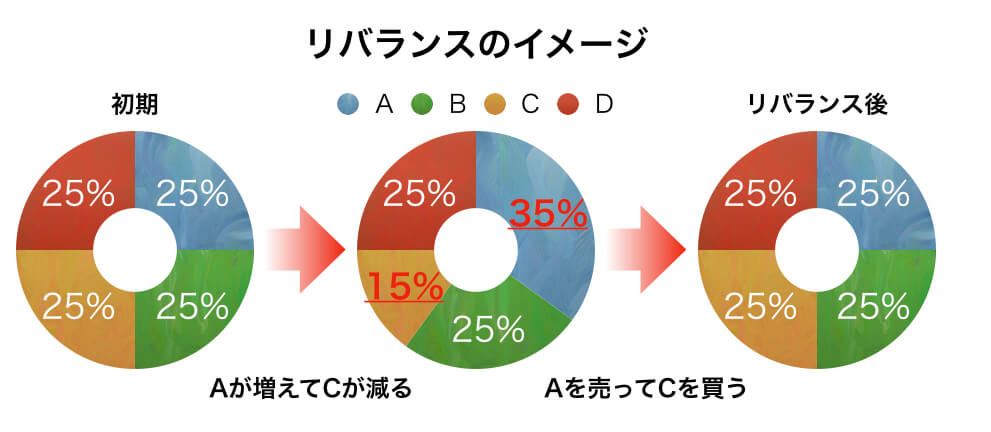

また、「投信工房」と呼ばれるサービスが無料で使えるのも特徴の1つです。

投信工房とは、8つの質問に答えると、自分に合った商品の組み合わせや資産配分(ポートフォリオ)を提案してくれます。

また、設定を行えば定期的に資産のリバランス(最初に設定したポートフォリオを維持)してくれます。

デメリットは外国株、海外ETFの取り扱いがないため、外貨資産を持つには不向きです。

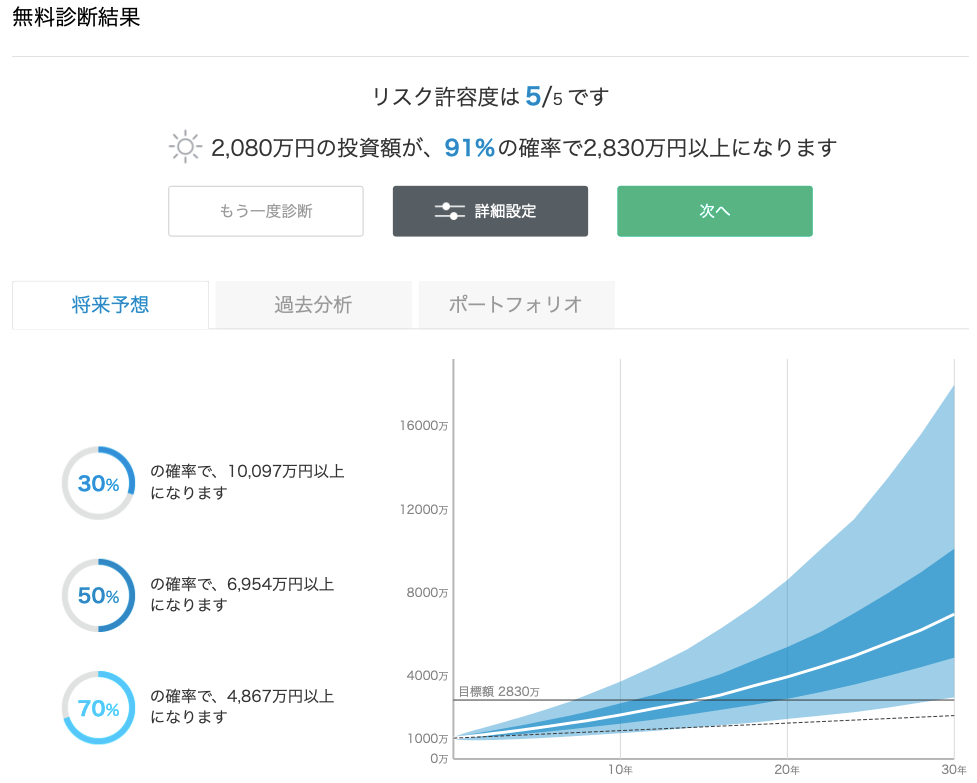

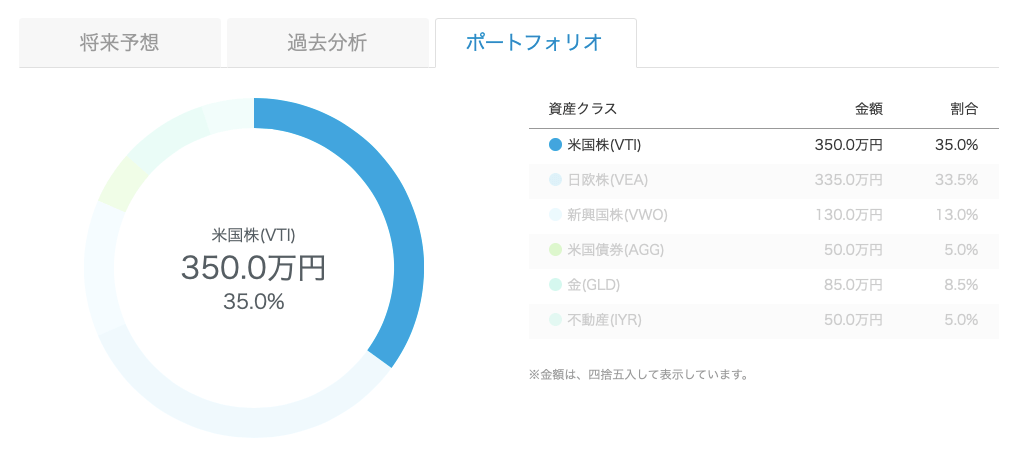

どうしても自分でポートフォリを決めて積立を続けるのが面倒!という人におすすめなのがWealthNavi(ウェルスナビ)です。

このサービスはロボットが全自動で運用(主にアメリカのETF)してくれるロボアドバイザーサービスの1つです。

口座開設時に答えた質問(年齢、年収等々)から導かれた、性格や現状を考慮して最適な資産配分(ポートフォリオ)を出してくれます。

そして、出てきた資産配分に合わせて、それぞれの資産を勝手に買い付けてくれるのです。

また、株が十分値上がりしてきたらロボットが自動で売ってポートフォリオを自動で調整してくれます。

積立は毎月1万円〜可能です。

手数料体系は、預かり資産に応じて以下のように決まっています。

為替手数料はWealthNavi負担ですので、必要なコストは年率1%(税別)のみです。

ただし、ETFの運用経費は見えないところでかかっているので、実質コストはもう少し上がります。

手数料が高い!ロボットは仕組みがよくわからない!という人は作らない方がいいです。

逆にほったらかしじゃないと続かないという人は作った方がいいかと思います。

さとる

最初は怪しんでたけど、いいヤツじゃないか!色々教えてくれてありがとう!

TJ

いえいえ、お金で困っている人は見捨てられないからね。

そしたら、早速口座作ってすぐに積立始めようか。

さとる

あ、いや…今ちょっと忙しいから来週にしようかなーなんて。

TJ

いやいや、初心者こそ今すぐ始めた方がいいよ。

さとる

ん?なんで?

TJ

理由は2つあるよ!

1. 目標金額に達するまで毎月少ない金額でよい

2. 投資時間が長いほど有利

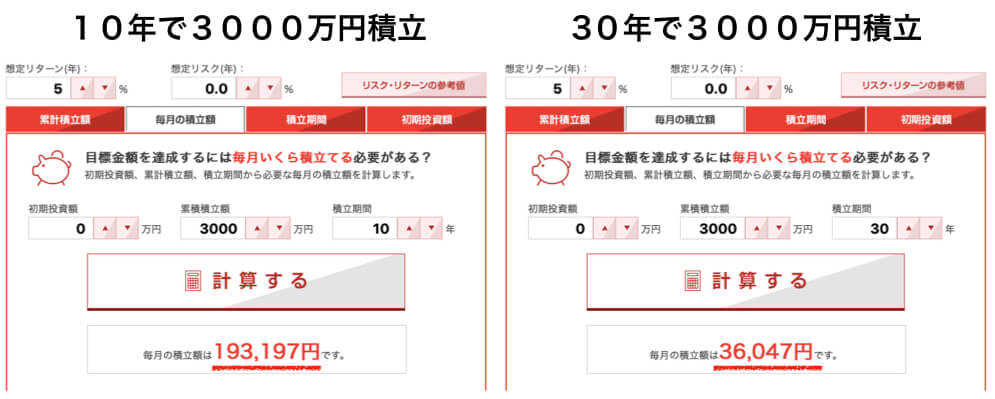

例えば、目標を3000万円とします。

年5%で積立した資産が増えると仮定した場合、10年で達成するには月々19.3万円が必要です。

これを30年で達成しようとすると、毎月たった3.6万円でいいのです!

出典:三菱UFJ国際投信

この事実を知ってしまうと、すぐ始めないと損な気がしませんか?

ぜひ少額でも、月1万円でもいいので積立を始めましょう!

信じられないかもしれませんが、投資時間が長い方が成功する確率が上がります。

なぜなら、積立投資の利益は「投資額×売買時の値段差+利回り」で決まります。

さらに分解すると、こうなります。

なんと、全ての項目に時間が含まれているのです!

投資が成功するかは「いかに長い時間投資するか」といっても過言ではありません。

1日は初心者にとってもプロにとっても同じ1日です。

ぜひ1日でも早く始めて、長期投資の恩恵を受けましょう。

今回は株式投資を始める前にぜひ知っておいて欲しいことをまとめました。

初心者がプロに勝つには分散して長期で保有することが、遠回りのようで近道なのです。

長期積立をしていると「つまらない」と思うかもしれませんが、投資は本来つまらないものです。

人間の欲望が投資を楽しいものにしようとしているだけなのです。

また、日本では、株式をはじめとする資産運用について教えてくれるところはほとんどありません。

なので、大切な資産を減らす可能性があると知らずに高い手数料の商品を買っている人をたくさん見てきています。

そんな状況をどうにかしたいと思ってこの記事を書きました。

この記事を読んだみなさんは、高い手数料を取られている周りの大切な人にそっと教えてあげてください。

「その手数料、高くない?」と。

ひとり哲学「人に合わせるほどムダな時間の使い方はない」

ひとりタイプ:ストイック

生年月日:1989年11月21日O型

趣味:投資、カメラ、旅行、乗馬

生粋の投資マニアで、収入のほとんどを投資している。

貯金0から5年で純資産◯千万円(ヒミツ)を達成し、ほぼ全てを投資中。

FP、格安SIMアドバイザーの仕事もしている。

都内在住で、どこにでもいる普通のサラリーマン。

貯金2,000万円を老後までに準備するなんて到底ムリと思っている。